Блог им. Evgeny_Jenkov |Инфляция в США растёт. Что это значит для криптовалют и акций?

- 10 апреля 2024, 16:28

- |

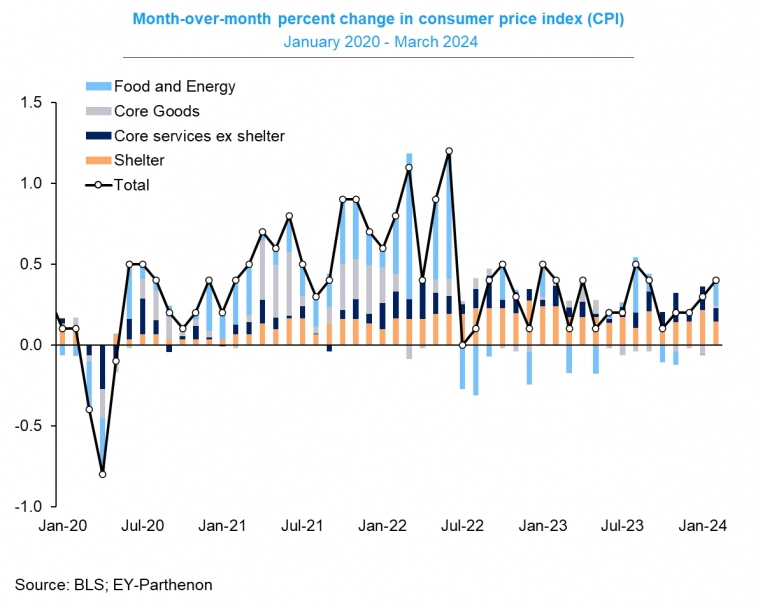

Инфляция в США неожиданно превысила прогнозы. Вместо ожидаемого роста цен на 3,4% в марте, они увеличились до 3,5% по сравнению с 3,2% в феврале.

Федеральная резервная система (ФРС), внимательно следит за более устойчивыми компонентами инфляции, такие как услуги. Правда, мы в этих данных не увидели с вами прогресса в снижении базовой инфляции (исключающей энергетику и продукты питания). Она осталась на уровне 3,8% с февраля, превысив ожидания аналитиков в 3,7%.

Базовая инфляция держится около 4% начиная с октября 2023 года, что говорит о ей серьёзной устойчивости роста цен.

Месячный прирост инфляции, как в общей, так и в базовом исчислении, составили 0,4%. Это опять же свидетельствует о сильном росте цен в США на протяжении уже трех месяцев.

🤔 Дополнительно, недавний отчет по рынку труда подтверждает высокую температуру экономики, с безработицей ниже 4%. Сильный рынок труда — это всегда проинфляционный фактор.

Эти факторы свидетельствуют о том, что ФРС вряд ли снизит ставку в мае или июне. Данные инструмента FedWatch от CME утром указывали на 50% вероятность снижения ставки в июне, но после публикации данных по инфляции вероятность того, что ставка останется прежней, возросла до 72%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Evgeny_Jenkov |Нефть ниже $90. Как отразится на остальных рынках?

- 07 сентября 2022, 19:22

- |

Цены на нефть ниже $90 после решения ОПЕК+ сократить добычу. Зачем США сделка с Ираном? Давайте разберёмся в том, что происходит и ЧТО НАМ ТО?

Утром изданию The Times of Israel Zman Yisrael стало известно, что США передали Израилю сообщение, в котором говорится, что ядерное соглашение между Ираном и мировыми державами не обсуждается и не будет подписано в обозримом будущем. Позже издание Reuters сообщило, что в МАГАТЭ видят, как Иран нарушает ключевые ограничения своей ядерной деятельности установленной сделкой от 2015 года.

( Читать дальше )

Блог им. Evgeny_Jenkov |Розничные продажи говорят о падение рынков из-за жёсткости ФРС

- 17 августа 2022, 19:20

- |

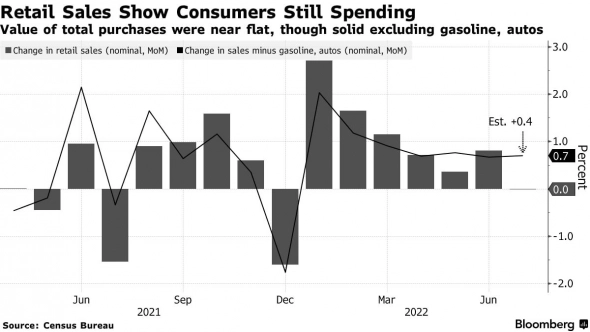

Обратите внимание на розничные продажи в США, которые не изменились относительно прошлого месяца

Важно тут то, что розничные продажи остались неизменными на уровне 0% из-за падения цен на топливо, а значит, у потребителя появилась передышка из-за чего потребление перенесётся на остальные товары и услуги. Падение розничных продаж в топливе выводит экономику США из технической рецессии, так как передышка увеличит спрос на остальную продукцию, а значит, ВВП в третьем квартале может подрасти. Хотяяяяя… к тому выросло ли потребление мы ещё вернёмся.

👉🏻 Показатель розничных продаж рос сильнее всего в онлайн-покупках, в магазинах стройматериалов, в магазинах мебели и электроники/бытовой техники и магазинах товаров для здоровья и личной гигиены. Вот вам примерные секторы, которые остаются сильными в США.

Отчёт сильный и хороший, который показывает то, что потребитель в США всё ещё жив и снижение инфляции через продукты и энергетику подстёгивает жизнь экономике. Но если мы посмотрим в годовом масштабе на рост розничных продаж, то тут рост аж на 10,3% и это придаёт ещё большей уверенности о силе потребителя в США.

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынок труда в США слегка замедлился

- 01 апреля 2021, 16:27

- |

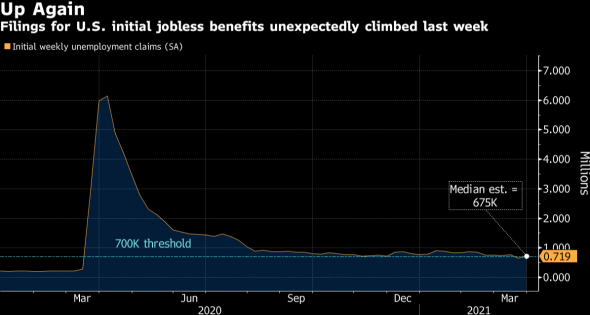

Сегодня в США отчитались по заявкам на пособия по безработице, где результат был неутешительный. Заявки на пособие по безработице к прошлой неделе выросли на 61 тысячу до 719000, хотя ожидания были в районе 680 тысяч.

Но всё же прошлый показатель был понижен с 684000 до 658000, что несмотря на увеличение заявок на этой неделе, продолжает говорить о восстановление рынка труда в США.

🤔Хотя, я ожидал, что безработица будет восстанавливаться гораздо быстрее, чем есть на самом деле.

☝🏻Учитывая то, что цифры по пособиям хуже ожиданий, то завтра данные по занятости скорее всего не будут выше прогнозов, а скорее даже хуже, так как завтрашние ожидания по новым рабочим местам кажутся мне завышенными (680 тысяч).

🧐Исходя из этого, на открытие в понедельник вероятно стоит ожидать более сдержанного роста на рынке акций или даже небольшой медвежий нотки.

Всё же вакцинация в США проходит очень бодро, а значит восстановление рынка труда продолжится, вместе с ростом экономической активности.

P.S. Ставь лайк автору и заходи на огонёк в стиле ОПЕК в ТелЕгУ

Блог им. Evgeny_Jenkov |Манипули со статистикой или понизим кривую доходности с первой ноты.

- 10 марта 2021, 18:29

- |

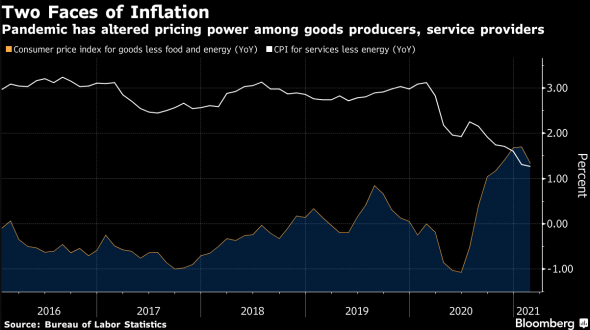

🤬Базовый индекс потребительских цен, исключающий изменчивые цены на продукты питания и энергию, вырос на 0,1% по сравнению с месяцем ранее и на 1,3% по сравнению с предыдущим годом. Общий индекс потребительских цен вырос на 0,4% по сравнению с предыдущим месяцем и на 1,7% по сравнению с годом ранее

🤔Смотрю я на эти данные и вроде да! Инфляция растёт более слабо. ❗️Но потом вспоминаю это:

Цены на жилье в январе — обычно это медленный месяц для рынка — выросли на 14 процентов по сравнению с тем же месяцем предыдущего года, в то время как продажи подскочили на 24 процента, несмотря на почти вдвое больший уровень безработицы. Спрос на существующие дома настолько высок, что средняя недвижимость находится на рынке всего три недели.

🤔И думаю, что-то тут не сходится.

☝🏻Давайте прочитаем отчёт о инфляции США:

Это самый высокий показатель с февраля 2020 года, при этом основное повышательное давление связано со стоимостью энергии (3,7% против -3,6% в январе), а именно бензина (1,6% против -8,6%), электроэнергии (2,3% против 1,5%) и коммунального газа. услуги (6,7% против 4,3%). Немного больше выросли цены на медицинские услуги (3% против 2,9%). Напротив, снизились цены на продукты питания (3,6% против 3,8%), подержанные автомобили и грузовики (9,3% против 10%), жилье (1,5%) и новые автомобили (1,2% против 1,4%), а стоимость одежды упала. больше (-3,6% против -2,5%).

( Читать дальше )

Блог им. Evgeny_Jenkov |Рынок не вырос на пакете стимулов Байдена. Почему?

- 15 января 2021, 13:52

- |

1️⃣Первое и самое главное, тот пакет стимулов, который Байден представил не факт, что его в Сенате одобрят. Вы скажете:

😑Сенат же теперь будет демократический, значит одобрят!

🙄И да и нет) не все законопроекты в Сенате, теперь можно протащить при разбросе голосов 50 на 50 + решающий голос Камалы. Есть тактика в Сенате под названием Филибастер(которую придумал Катон ещё когда земля была плоская), так вот – это тактика затягивания.

В Палате Представителей решения принимаются простым большинством голосов, но в Сенате необходимое количество голосов для принятия законопроекта 60. В Сенате Демократы имеют 50 голосов + 1 решающий от Камалы и выходит, что у демократов в Сенате 51 голос, а у республиканцев 50.

Да, законопроекты в Сенате принимаются простым большинством голосов, но если республиканцы будут яростно против чего-то, то они могут использовать флибустьер и тогда потребуется 60 голосов, то есть республиканцы начинают с трибуны рассказывать про своих детей, шашлыки, цветы, книги и так далее, что начинает бесконечно затягивать процесс.

( Читать дальше )

Блог им. Evgeny_Jenkov |Теперь стала понятна стратегия ФРС. Главное из выступления главы ФРС

- 14 января 2021, 21:20

- |

Риторика ФРС резко изменилась СЕЙЧАС для того, чтобы инфляционными ожиданиями помочь инфляции расти. Если инфляция будет расти резкими темпами, то тогда ФРС будут тормозить стимулы, но медленный переход инфляции за 2% не заставит ФРС тормозить стимулирующие меры.

❗️Единственное, что меня сильно тревожит — это эффект базы, так как инфляция весной 2020 сильно падала, а сейчас растёт и весной будет расти из-за стимулов ФРС, может быть тот самый резкий рост инфляции из-за сезонного фактора, стимулов ФРС и Байдена, вакцинации, восстановления экономической активности и так далее.

🔥Я не меняю свой прогноз по инфляции в США, торможению стимулирующих мер и коррекции на рынках весной.

🗣Главное из речи Пауэлла:

▪️Мы хотим, чтобы инфляционные ожидания были закреплены на уровне 2%.

▪️Нам нужно будет увидеть рост инфляции выше 2% на какое-то время.

( Читать дальше )

Блог им. Evgeny_Jenkov |Кларида из ФРС сигналит о завершение раунда стимулирования

- 08 января 2021, 20:17

- |

Кларида председатель ФРС опубликовал сегодня:

Экономический прогноз США и денежно-кредитная политика и главные тезисы – это то, что COVID создаёт риск для краткосрочных перспектив, но перспективы всего 2021 года улучшились и потребуется некоторое время для улучшения ситуации с безработицей и экономической активностью.

Клорида так же отметил, что:

Снижение безработицы не спровоцирует ужесточение денежно-кредитной политики.

ФРС оказывает мощную поддержку экономике.

☝🏻Из этого, мы делаем вывод, что риторика ФРС резко изменилась с абсолютного негатива в конце 2020 года (ну помните о постоянно неопределённости) в сторону того, что экономика восстанавливается и восстановится.

Далее Кларида в интервью сообщил, что ожидает инфляцию за 2020 год выше прогноза, а весной инфляция перешагнёт за 2% уровень из-за сезонного фактора.

( Читать дальше )

Блог им. Evgeny_Jenkov |Проблемы США - это теперь хорошая новость для рынков.

- 22 декабря 2020, 19:36

- |

▪️Трамп подписал законопроект по стимулам на 900 миллиардов, подписал финансирование правительства до 28 декабря – это замечательно и даёт уверенность и прогнозируемость в экономике США, только вот пакет стимулов из-за новой мутации не оказал колоссального влияния на рынки.

▪️Темпы роста ВВП США за третий квартал 33.4% — это хоть и выше прогноза в 33.1, но всё же экономика США отстаёт от допандемийного уровня примерно на 3.5%, а учитывая, что коронавирус ещё далеко не под контролем во всём мире, то тут пока оптимизма нет.

▪️Индекс потребительского доверия 88,6, что совпадает с уровнями апреля-мая 2020 и августа 2020, то есть с месяцами, когда началась первая и вторая волна COVID19 в США. Учитывая опрос The Conference Board, потребитель в США не ожидает роста экономики вначале 2021 года, а значит потребитель будет слаб в четвёртом квартале 2020 и в первом квартале 2021 года.

( Читать дальше )

Блог им. Evgeny_Jenkov |Фондовые рынки превратились в чёрную дыру для денег.

- 06 декабря 2020, 14:07

- |

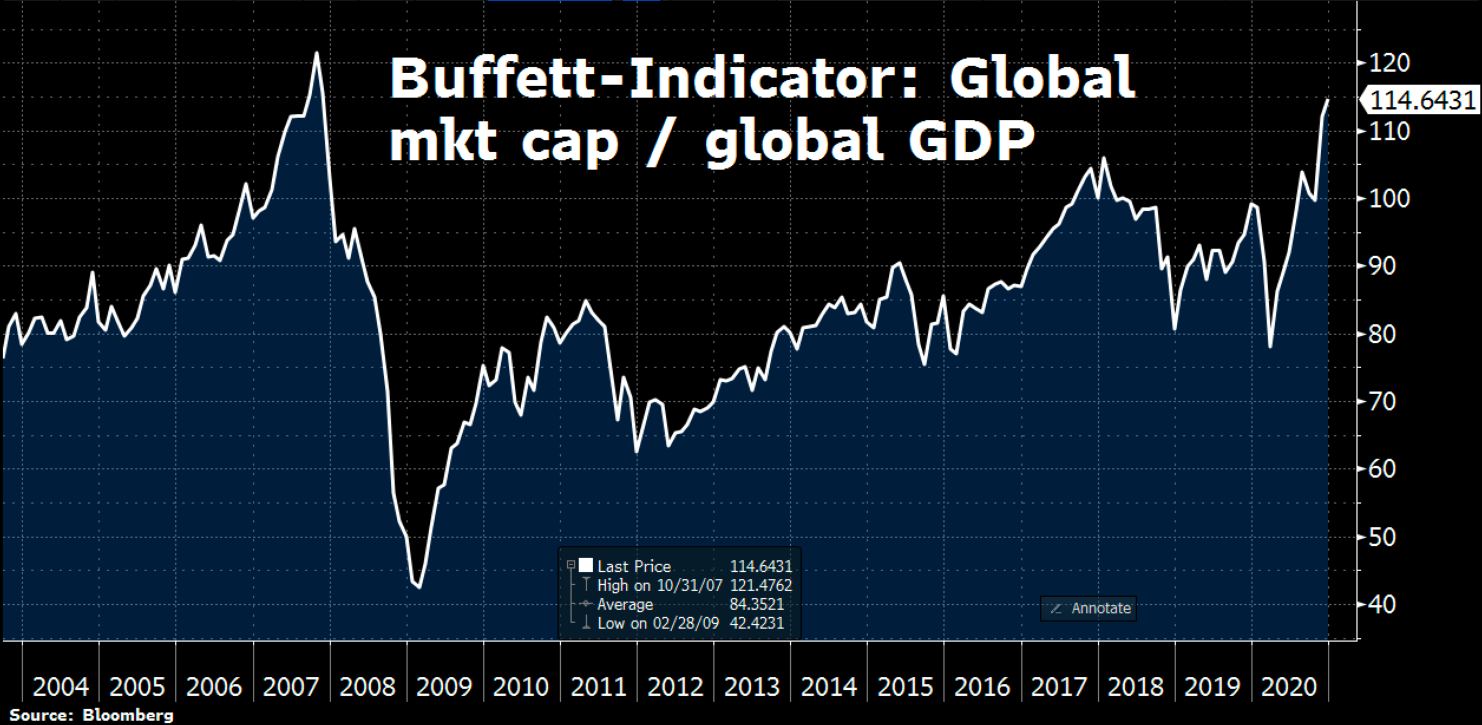

🌍Капитализация фондовых рынков обогнала мировой ВВП на 15%, а учитывая то, что последний раз когда капитализация фондовых рынков обгоняла мировую экономику на 20% — случился мировой финансовый кризис 2008 года.

Очередной индикатор указывает нам на то, что в мире надулся сильный пузырь, который готов вот-вот лопнуть. Но паниковать пока рано, так как мировая экономика из-за коронакризиса по оценкам МВФ снизится на 4.4%, а значит фондовый рынок из-за снижения мирового ВВП может технически обгонять мировой ВВП.

С другой стороны, странно то, что мировая экономика снижается, а фондовый рынок растёт. Получается фондовый рынок из-за напечатанных денег вышел из-под контроля, а большая часть денег для поддержки экономики и населения уходит на фондовые рынки.

Кажется, пузырь на фондовом рынке будет раздуваться по следующему сценарию:

Так как деньги для поддержки экономики утекают на фондовые рынки и пока фондовые рынки растут, то деньги и продолжат туда утекать, а значит правительствам придётся печатать всё больше и больше денег, чтобы экономика ТОЖЕ получала эти деньги.

Таким образом фондовые рынки превращаются в денежную чёрную дыру.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс